中国通号网下初步配售结果出炉 A类投资者配售比例达0.77%

7月11日晚间,中国通号(688009)公布《网下初步配售结果及网上中签结果公告》。

本次发行的网下申购工作已于7月10日(T日)结束。经核查确认,此前《中国通号首次公开发行股票并在科创板上市发行公告》披露的152家网下投资者管理的1208个有效报价配售对象均按照相关要求进行了网下申购,为有效申购投资者。

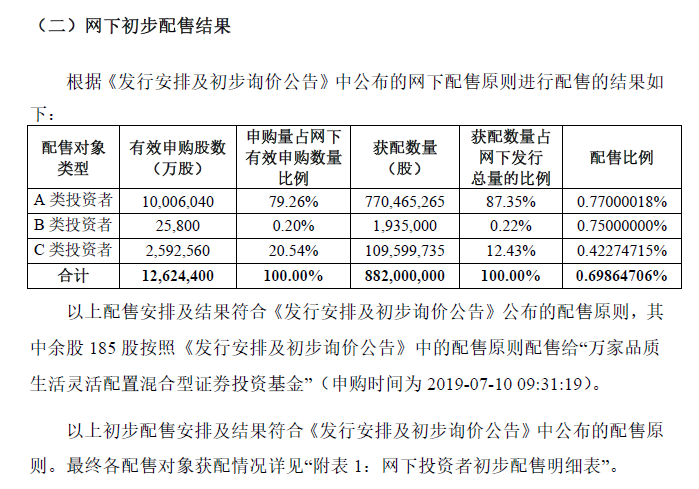

网下初步配售结果显示,其中,A类投资者有效申购股数为1000.6亿股,申购量占网下有效申购数量比例的79.26%,获配数量为7.7亿股,获配数量占网下发行总量的比例为87.35%,配售比例为0.77%。

B类投资者有效申购股数为2.58亿股,申购量占网下有效申购数量比例为0.2%,获配数量为193.5万股,获配数量占网下发行总量的比例为0.22%,配售比例为0.75%。

C类投资者有效申购股数为259.26亿股,申购量占网下有效申购数量比例为20.54%,获配数量为1.1亿股,获配数量占网下发行总量的比例为12.43%,配售比例为0.42%。

据证券时报·e公司记者了解,在科创板网下配售中,A类投资者为公募产品、社保基金、养老金、企业年金基金以及保险资金;B类投资者为合格境外机构投资者资金;C类投资者为其他(不包括个人)。

可以看出,在中国通号本次A类和B类投资者配售比例接近,但明显高于C类投资者。

具体来看,A类投资者共有910家配售对象,其中包括了万家基金、广发基金、国投瑞银、汇添富、国华人寿等多家机构旗下产品获配;B类投资者仅有两家配售对象,均为来自鼎晖投资咨询新加坡有限公司旗下的两款基金。C类投资者共有280余家配售对象,其中包括深圳前海进化论资产、东航集团财务有限责任公司自营账户、上海艾方资产、上海少薮派等多家机构产品或相关账户。

根据相关规定,配售对象中,10%的最终获配账户,应当承诺获得本次配售的股票限售期限为自发行人首次公开发行并上市之日起6个月。限售账户将在网下投资者完成缴款后通过摇号抽签方式确定。

中国通号本次发行价为5.85元/股,发行股份数量为18亿股,其中最终战略配售数量为5.4亿股。网上、网下回拨机制启动后,网下最终发行数量为8.82亿股,网上最终发行数量为3.78亿股。网上发行最终中签率为0.22538262%,中签号码共有75.6万个。

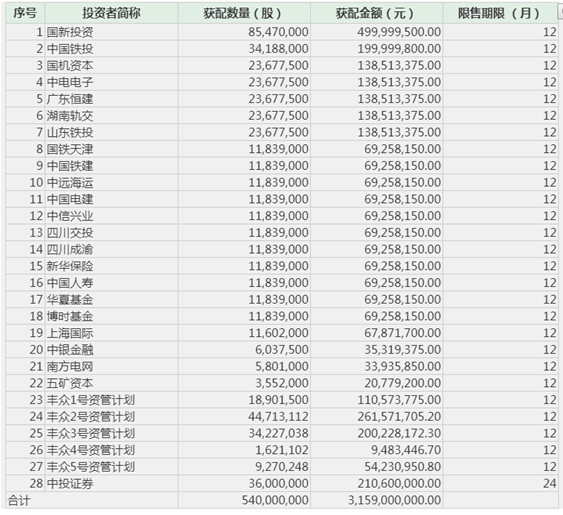

在最终战略配售方面,7月8日晚间,中国通号发布的上市发行公告显。本次战略配售共获得28家战略投资者参与,本次发行最终战略配售数量为5.4亿股,占发行总数量的30%(保荐机构相关子公司跟投比例为发行规模的2%)。这28家战略投资者最终获配金额31.59亿元。

其中,华夏基金和博时基金出现在中国通号战略投资者名单中。这也公募基金首次现身科创板股票网下发行。两只基金分别为博时科创主题3年封闭运作灵活配置混合型基金和华夏3年封闭运作战略配售灵活配置混合型基金,各斥资1.003亿元认购(含佣金)。

并且,中国通号还引入了其他外部战略投资者。从获配结果来看,国新投资获配股份最多,为8547万股,获配金额近5亿元。其次是中国铁投,获配3418.8万股,获配金额近2亿元。国机资本、中电电子、广东恒建、湖南轨交、山东铁投等5家分别获配2367.75万股,获配金额分别为13851.34万元。华夏基金和博时基金均获配1183.9万股,获配金额6925.82万元。另外,包括中国人寿、新华保险、四川成渝、中国电建等在内的9家机构同样获配1183.9万股。

截至7月5日(T-3日),全部战略投资者均已足额按时缴纳认购资金及相应的新股配售经纪佣金。

上述战略配售股份中,保荐机构相关子公司获配股票限售期为24个月,其他战略投资者获配股票限售期为12个月,限售期自本次公开发行的股票在上交所上市之日起开始计算。