投资要点:

1、国内大中客车龙头,盈利持续超预期;

2、行业位于大周期的起点,龙头率先复苏;

3、海外出口市场重新杨帆,受益一带一路需求提升;

4、业绩望加速爆发。

宇通客车(600066)

一、国内大中客车龙头,盈利持续超预期

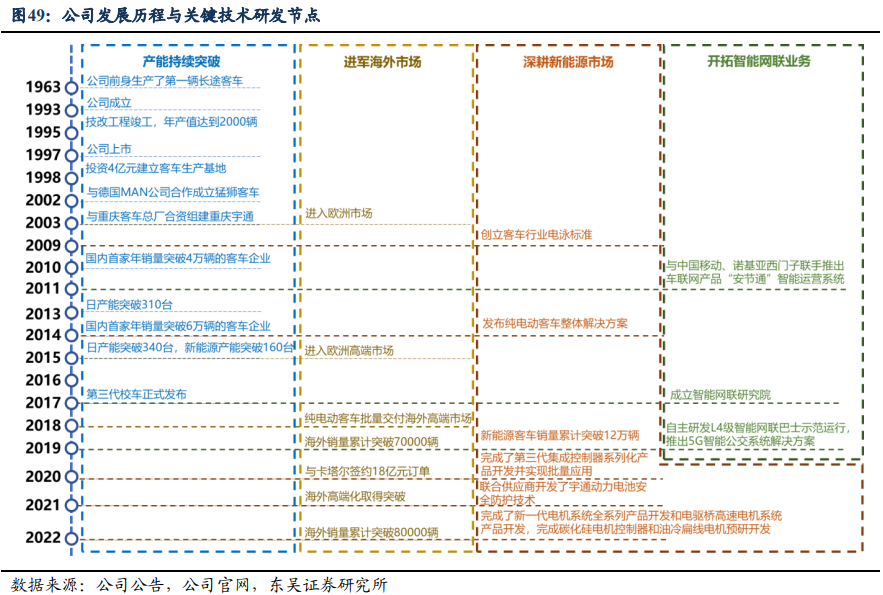

公司是国内大中客车龙头,产品全覆盖5-13米各类客车,市场份额维持在30%以上。公司顺应行业趋势,研发投入客车关键技术节点,将大量研发费用主要用于智能网联及自动驾驶技术、燃料电池及“三电”技术、高端客车升级开发几大板块,且在2015年后行业下行阶段持续在新能源和智能网联领域深度研发,押注未来保持长久竞争力。公司单车收入屡创新高,2023年Q1实现81万元。2022年公司主动筛选高风险订单“以量保利”效果显著,是行业下行期唯一实现历年正盈利的客车企业。2023年Q1净利润同比扭亏为盈,盈利端业绩兑现持续超预期。

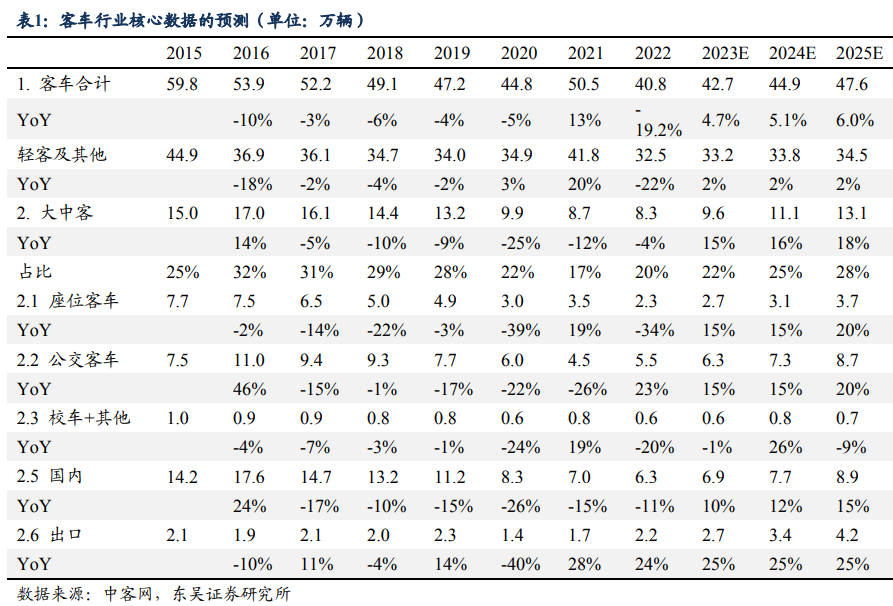

二、行业位于大周期的起点,龙头率先复苏

疫情后出行需求恢复+公共交通客车替换周期+海外市场复苏,2023-2025年大中客行业总销量预计实现9.6万/11.1万/13.1万,同比+15%/+16%/+18%。国内座位客车格局集中,宇通市占率40%+,金龙市占率20%+;国内公共交通客车格局较分散,宇通市占率20%+,金龙市占率15%+。2022年行业盈利仍在磨底,公司率先走出拐点。中期来看,量-价-成本-利有望盈利四重共振,净利润中枢有望持续回升。

三、海外出口市场重新杨帆,受益一带一路需求提升

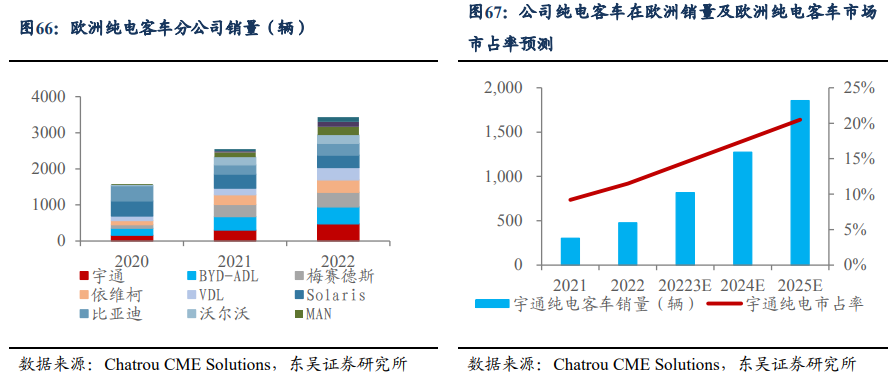

政策支持+疫情后经济复苏,一带一路国家客车需求提升;欧洲发达国家客车电动化加速,具备较大存量客车替换需求,客车出口市场总量于2022年达到2.2万辆,初步恢复到疫情前水平。公司出口从“产品输出”走向“技术输出”模式,从一带一路市场拓至欧洲高端市场,出口空间变大,盈利中枢提升,2022年出口销量为5683辆,连续两年正增长彰显复苏趋势,海外地区毛利率为30.0%,高于国内市场10pct成为公司盈利主要来源。

四、业绩望加速爆发

东吴证券预计,公司2023-2025年营业收入为251/294/345亿元,同比+15%/+17%/+18%,归母净利润为13.9/20.1/27.5亿元,同比+84%/+44%/+37%,对应EPS为0.6/0.9/1.2元,对应PE为22/15/11倍。首次覆盖,给予“买入”评级。

风险提示:全球经济复苏不及预期,国内外客车需求低于预期。

编辑:王轩

研报来源:东吴证券《宇通客车公司深度报告》,分析师:黄细里(执业证书编号S0600520010001,2023.04.27

时报资讯声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

-

时报资讯 2024-02-27 08:34

-

时报资讯 2024-02-23 08:39

-

时报资讯 2024-02-22 08:41

-

时报资讯 2024-02-22 08:41