投资要点:

1、低估值、高成长的国内家纺龙头;

2、家纺行业增长稳健,公司电商驱动增速领跑行业;

3、差异化竞争战略优势显著;

4、估值望迎来修复。

水星家纺(603365)

一、低估值、高成长的国内家纺龙头

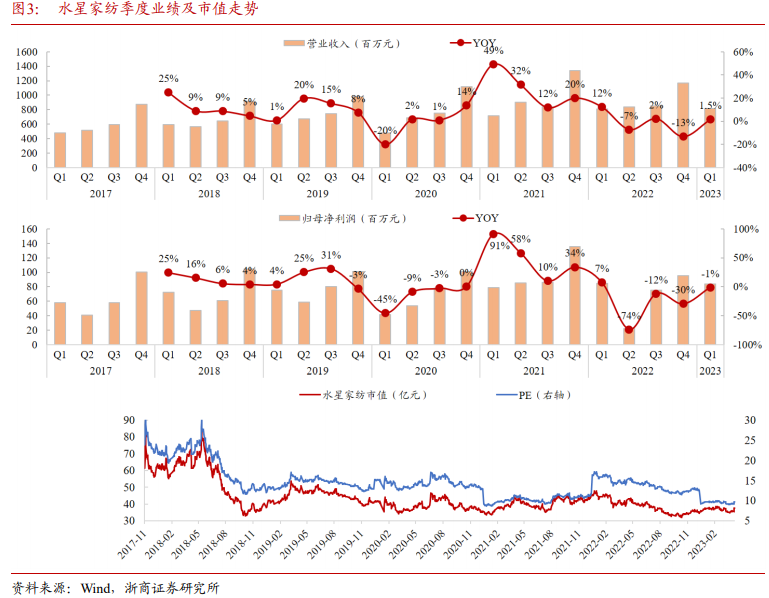

公司是国内家纺龙头之一,根据欧睿咨询数据,2021年公司被芯销量位列全国第一。公司已形成以“水星”品牌为主,“百丽丝”品牌为辅,覆盖“水星家纺婚庆馆”、“水星宝贝”、“水星 KIDS”等细分品类的品牌矩阵,涵盖不同消费层级和年龄阶段的客群。公司业绩增速稳健,2013-2021年公司收入/净利润CAGR为11.5%/18.6%,增速领先于行业。历史PE处于9-16倍之间,当前估值处于历史低位。

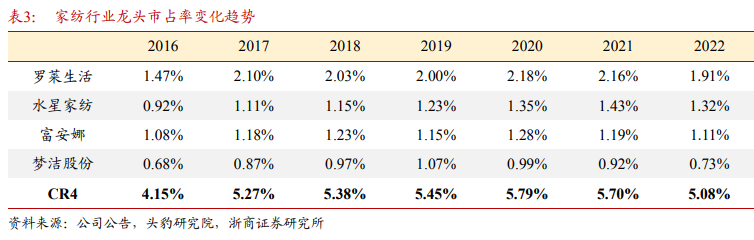

二、家纺行业增长稳健,公司电商驱动增速领跑行业

疫情导致国内居民对家纺品质有了更高要求,“消费升级”及“更换频次加快”形成行业持续增长的重要支撑;短期内,婚庆需求释放、地产复苏将产生强劲驱动力。2016-2022年我国家纺市场规模CAGR为4.3%,2023年有望在低基数上实现靓丽增长。家纺行业格局仍较为分散,龙头的成长性及韧性普遍优于行业平均,但市占率仍较低,未来行业集中度提升空间广阔。家纺产品标准化特征使其更适应线上销售,公司作为行业龙头线上渠道发展最为突出,2014-2022年线上收入CAGR达25%,占总收入的比例已达58%。由于电商毛利率高于线下渠道,因此电商占比提升对整体毛利率形成正向拉动。

三、差异化竞争战略优势显著

公司差异化竞争战略优势显著,成为领跑行业关键。产品方面,其定位高性价比,以舒适、时尚、高性价比产品瞄准二三四线城市,同时持续打造具备科技感和功能性的“极致大单品”,形成差异化竞争。渠道方面,公司率先布局电商渠道,尽享行业红利,并在传统平台面临挑战时快速调整、适应新电商发展趋势。品牌方面,公司“聚焦被芯”战略以单品类占领消费者心智,精准营销覆盖多年龄段客群。

四、估值望迎来修复

浙商证券预计,公司2023-2025年实现收入40.3/44.8/49.4亿元,同比+10%/+11%/+10%;实现归母净利润3.73/4.19/4.69亿元,同比增长34%/12%/12%。公司当前估值低于可比公司平均估值,亦处于自身历史估值的低位。考虑到公司领先行业的收入增速及利润率修复趋势,首次覆盖,给予“买入”评级。

风险提示:电商渠道增速放缓;原材料价格波动;电商利润率下行。

编辑:王轩

研报来源:浙商证券《水星家纺公司深度报告》,分析师:马莉(SAC执业证书编号S1230520070002),2023.05.01

时报资讯声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

-

时报资讯 2024-02-27 08:34

-

时报资讯 2024-02-23 08:39

-

时报资讯 2024-02-22 08:41

-

时报资讯 2024-02-22 08:41