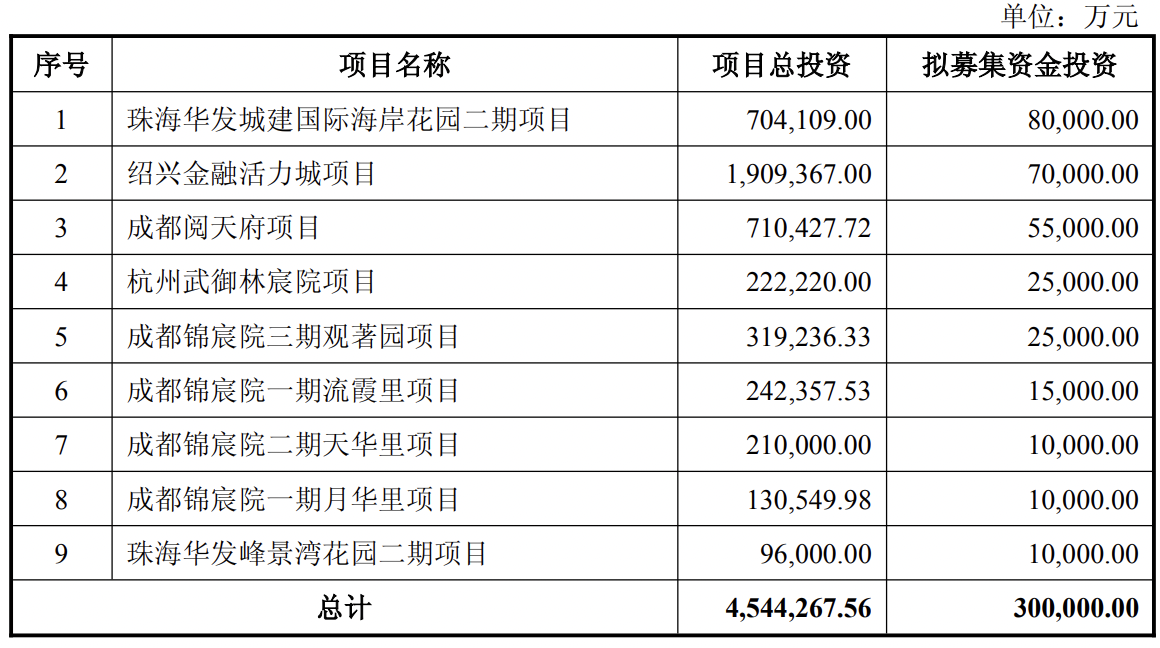

2月3日晚间,华发股份(600325)发布2026年度向特定对象发行A股股票预案,拟向控股股东珠海华发集团有限公司定向发行股票,募集资金总额不超过30亿元,用于旗下九大房地产项目开发,改善公司负债结构。

根据预案,本次发行价为4.21元/股。发行股票数量不超过7.13亿股,不超过发行前公司总股本的30%,最终发行数量以证监会注册批复为准。

发行对象华发集团将以现金全额认购本次发行股票,此次发行构成关联交易。双方已签署附条件生效的股份认购协议,华发集团认购资金来源于自有或自筹资金。

本次募集资金将全部投入九大房地产项目开发,其中珠海华发城建国际海岸花园二期项目位于珠海市十字门中央商务区,规划用地面积9.31万平方米,总建筑面积51.12万平方米,定位高端社区住宅,部分已取得预售证,预计销售额74.15亿元。

绍兴金融活力城项目坐落于绍兴市镜湖新区湖东片区,规划用地面积39.06万平方米,总建筑面积181.20万平方米,为刚需及改善型普通商品住宅,部分地块已交付,预计销售额197.52亿元。

成都阅天府项目位于成都市天府新区秦皇寺CBD板块,享“南拓”规划利好,规划用地面积9.53万平方米,总建筑面积34.39万平方米,聚焦城南改善客群,已取得预售证,预计销售额75.37亿元。

此外还有杭州武御林宸院项目、成都锦宸院三期观著园项目、成都锦宸院一期流霞里项目、成都锦宸院二期天华里项目、成都锦宸院一期月华里项目、珠海华发峰景湾花园二期项目。

在募集资金到位前,公司将以自筹资金先行投入,待募集资金到位后按规定置换。若实际募集资金净额不足,公司将通过自有资金、银行贷款等方式补足。

财务数据显示,截至2025年9月30日,华发股份合并报表口径的负债总额为2797.64亿元,资产负债率为69.72%。回顾近年负债情况,2022年末、2023年末、2024年末公司资产负债率分别为72.95%、70.84%、70.26%,虽呈逐年下降趋势,但仍处于相对较高水平。本次定增完成后,公司净资产规模将显著增加,资产负债率有望进一步降低,负债结构将更加稳健,偿债风险得到有效缓解,同时为后续债务融资预留更大空间,增强公司抵御行业周期波动的能力。

本次发行不会导致公司实际控制人发生变化。截至预案签署日,华发集团及其一致行动人合计持股29.64%,珠海市国资委为公司实际控制人。

华发股份表示,本次发行旨在响应国家政策号召,践行国企责任,助力房地产市场稳定。通过股权融资不仅能增强公司资金实力,支撑业务持续拓展,更能优化财务结构,为公司高质量发展奠定坚实基础,顺应房地产行业向高质量发展转型的趋势。

经财务部门初步测算,预计华发股份去年净利润为-90亿元到-70亿元,将出现亏损。

-

e公司 02-03 23:50

-

证券时报·e公司 余胜良 02-03 23:50

-

证券时报·e公司 梅双 02-03 23:50

-

证券时报 02-03 23:50

-

证券时报 02-03 23:50

-

券商中国 02-03 23:03